市場回歸常態后首次“大考”,國產醫療設備頭部企業上半年的業績增長仍然穩定。

然而,在發布亮眼業績后,兩家公司不約而同經歷了反邏輯的遭遇——

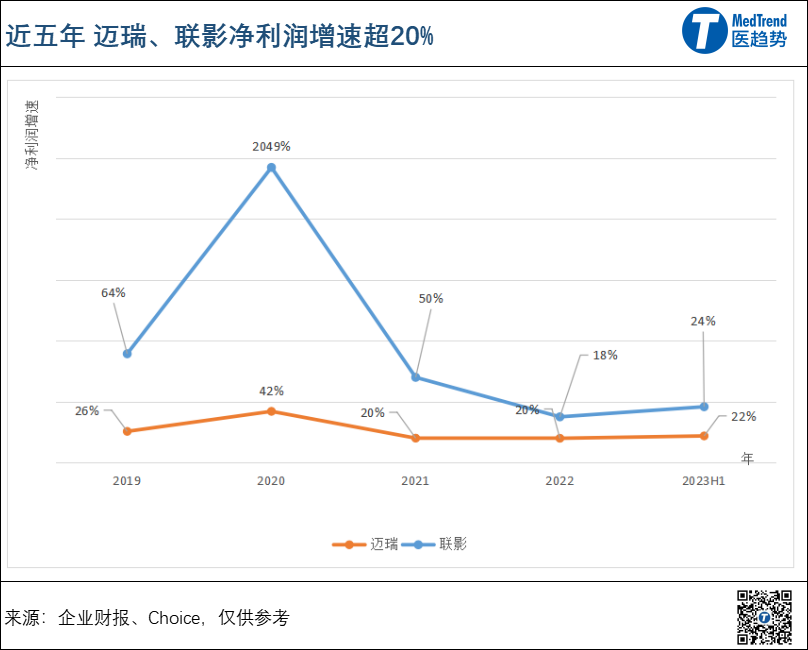

業績增長如此之穩,為何市場不給予正面反饋?原因或許正是因為“太穩”。殊不知,其已暗藏玄機。連續五年盈利增長超20%,

“未來增長動力”仍待市場驗證?

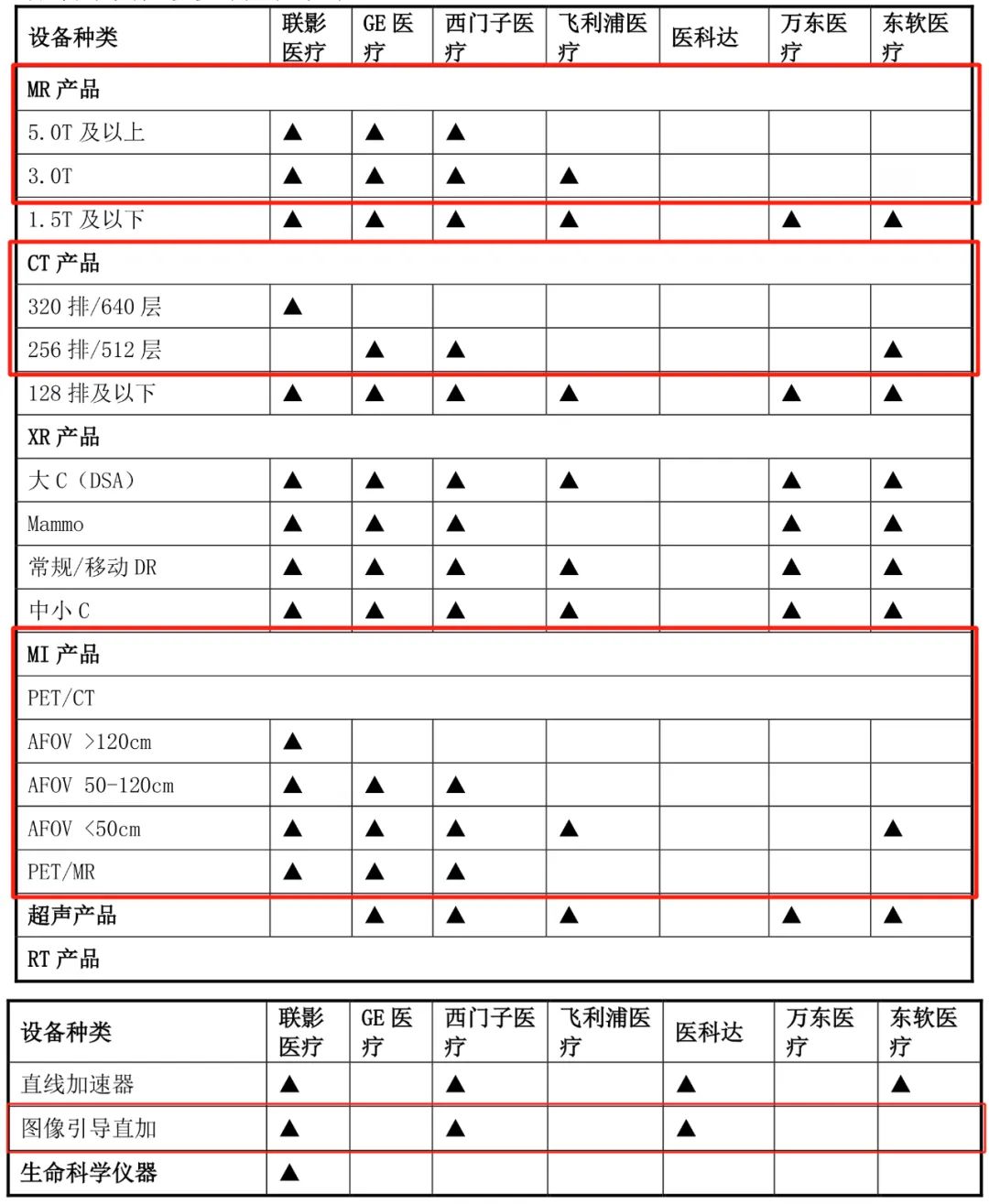

就如長期考第一名的優等生,同學會有更多關注,老師對其表現總期待有更多驚喜。邁瑞、聯影是國產高端醫療設備的頭部“雙子星”——前者是一步一個腳印成長起來的“公認王者”;后者是以中高端路線異軍突起的“新晉貴公子”。兩者的實力毋庸置疑,體現在走過了疫情紅利,如今依舊堅挺的雙位數增長。*** 近五年,無論大環境順勢逆勢,邁瑞、聯影凈利潤都保持雙位數增長。究其股價暫時下滑,一方面是當下整個二級市場大行情不佳,尤其是大健康領域融資同比下滑。另一方面作為賽道頭部民營企業,比較容易被機構有更多操作,股價容易被打擊。此外,邁瑞在財報前披露的業績預報讓市場已有預期,靴子落地后,淡化驚喜,股價反而會跌。那么保持高歌猛進多年后,他們未來是否仍然能保持如此高增長?預期到頂后,下一個增長點在哪里?或許聯影、邁瑞可以回答;尤其是醫學影像及超聲領域。邁瑞,根據醫招采數據,按銷量計算,2021年臺式彩超邁瑞醫療以26.91%的市場份額位列第一;便攜超聲同樣以39%的市場份額排第一。在以心臟、婦科為代表的高端超聲領域,邁瑞、開立是唯二進入這一領域的本土超聲企業。聯影,根據醫工研習社追蹤統計,以高端醫療設備中體量最大的CT、MR為代表,其國內市場占有率飛速發展至2022年的25%。然而盡管如此,在高端醫學影像市場,國產化率仍不到40%,余下60%是其廣闊的增量市場。投資者會議上,邁瑞表示,上半年醫學影像類產品高增長,主要得益于全新高端超聲R系列和全新中高端超聲I系列迅速上量帶來了海內外高端客戶群的突破。其第一代超高端超聲也將于2023年底上市。聯影表示2023上半年其設備收入近10%由高端創新產品貢獻,營收近5億元,毛利率高于平均。比如,高端3.0T、5.0TMR產品同比增長超過100%;CT960+,CT860等高端產品收入占比持續提升。從微觀層面來看,邁瑞、聯影多年高強度研發投入為其未來產品優化和升級積累了充分的技術儲備。

- 近五年,邁瑞累計研發投入超100億元,聯影醫療累計研發投入超45億元;

- 僅2023上半年,邁瑞研發投入18.5億元,同比增長37%,占營收10%,聯影醫療研發投入約9.15億元,同比增長56.96%,占營收比重達17.37%;

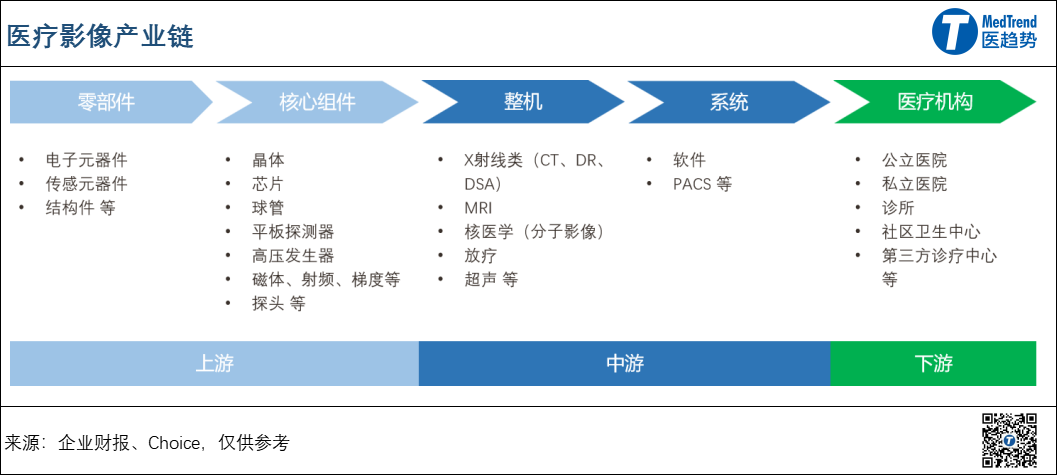

此外,其在核心組件的突破,為未來研發更多中高端產品并實現量產奠定了基礎。這也正是大部分廠商與頭部廠商之間難于逾越的鴻溝。聯影在MR領域是中國第一家實現超導磁共振的磁體、譜儀、梯度線圈等核心部件全自主研發和生產的企業;且已具備CT探測器等核心組件研發和生產能力,以及在2018年成為全球第三家能自主研發生產一體化PET/MR的企業。邁瑞在超聲領域是國內唯一擁有剪切波彈性成像的公司;且具備高密度單晶探頭自產能力和二維面陣探頭技術。國產和進口超聲廠商技術對比,資料來源:申萬宏源研究據悉,聯影正研發面向高端及超高端市場的超聲及核心部件,未來幾年將陸續推出。“萬事俱備、只欠超聲”的聯影,未來其高端超聲上市后,是否將沖擊邁瑞在超聲領域的地位?從宏觀層面來看,得益于政策利好,中高端醫療設備有望進一步放量。2023年以來,國家出臺的一系列政策,包括配置證下放、十四五規劃數落地、《縣級綜合醫院設備配置標準》等,使中高端大設備不再受限,促進廣大縣域基層需求進一步釋放。目前來看,在高端醫療影像領域,中國企業有市場競爭力的似乎只有聯影、邁瑞、東軟(CT、MI)、開立(超聲)。*** CR:《聯影醫療2023 年半年度報告》,中國影像市場競爭格局,紅框為高端領域,僅供參考此外,邁瑞、聯影在高端醫療設備的拓展之路上也是各施所長。擅長“商業運作”的邁瑞通過自研和并購完成了產品的高端化轉型。2013年邁瑞醫療以1.05億美元收購了美國超聲廠商Zonare,此后逐步推出了高端系列超聲。而擅長“產學研聯合”的聯影偏重與中國國家科研機構合作。2010成立當年,中科院上海高等研究院就技術入股了聯影醫療,共同研發醫學影像設備關鍵技術及核心部件。或許,“拿下”高端領域從一開始就是聯影醫療的既定目標。因此,接下來對于聯影、邁瑞等中國頭部廠商而言,如果能打破更多制造工藝筑起的技術壁壘,就能贏得更多增量市場。在昨天外媒發布的2022全球醫療器械企業100強名單里,邁瑞第二年上榜,位列第27(上升5位,距其前一位豪洛捷相差約3億多美元),且刷新中國醫械企業全球最高名次。中國市場很大但畢竟有限,“出海”早已是大健康行業的共識。而海外一線市場有更多盈利空間。如果說疫情三年,邁瑞的呼吸機、聯影的CT成為其拓展海外市場的順勢利器,那么潮水褪去后,2023年開始海外市場比拼的就是真刀真槍。2023上半年,邁瑞海外營收同比+10%,占比總營收36%。聯影雖然出發晚但是步伐更快,上半年其海外營收同比+32.29%,占比14%(比2022年提升約3%)。邁瑞的出海歷程,似乎見證了中國醫療產品從低端走向高端的蛻變。2003年,帶著其監護儀進入歐洲以“價廉物美”贏得市場,開啟全球化之路;此后通過一系列海外并購快速打開國際局面。疫情更是推動了其“出海”節奏,大量呼吸機、CT機的需求打開了其進入海外一線高端市場的機遇。借助這一利好,2021年財報邁瑞首次表示將海外市場重心轉向中高端客戶。同年業績會議,邁瑞首次提出要將海外業務收入提升至70%,如今兩年即將過去,似乎還有很長一段距離。然而,同樣的創新藥企百濟神州憑借美國市場的高增長,三年時間海外營收占比已近50%。

美國仍然是全球第一大醫療市場,高單價、高流量、高品牌影響力,出海風向標。“征服”美國市場的企業才算是出海成功。以醫療影像為例,北美、中國、歐洲、日本是全球四大核心醫學影像設備市場。其中北美長期獨占近40%份額,這些市場或許就是中國醫療設備高端玩家的新戰場。

2023上半年,邁瑞海外營收67億元,其中北美營收12.6億(占比海外19%);聯影海外營收7.18億元,其中北美營收2.1億(占比29%);因此還有很大空間。聯影已初步完成由智慧影像引導、診療一體化聯動的重疾診療新范式;以精準智能化診療解決方案支撐其未來增長。

在超聲布局方面,聯影醫療先后收購賽博醫療、加拿大超聲公司Clarius、德國超聲公司Alpinion Medical Systems,進一步提升其中國和海外未來實力。

邁瑞2023年以來已同時牽手上藥、國藥、華潤、九州通四大流通巨頭,加大中國商業化力度。國內醫療新基建待釋放的市場空間仍超過數百億元,預計未來兩年對將會帶來顯著貢獻。在海外市場,邁瑞通過并購IVD原料廠商HyTest Invest Oy(海肽生物),以及德國著名IVD公司德賽診斷DiaSys Diagnostic Systems GmbH,從而完善全線IVD產品的海外供應鏈平臺。另一方面,多學科聯合比如影像+IVD,新基建比如數字化建設等將成為影像產業的多方位拓展藍海。2023是可能是非常艱難的一年,尤其是國內、海外邁瑞、聯影如何用其建立起的增長曲線繼續維持未來高增長,仍待市場驗證。

(文章來源于互聯網)

全部商品分類

全部商品分類